浙商证券:给予罗博特科买入评级-全球快看

浙商证券股份有限公司王华君,邱世梁,林子尧近期对罗博特科进行研究并发布了研究报告《罗博特科点评报告:铜电镀项目第一阶段结果超预期,逐步迈向光伏铜电镀设备龙头》,本报告对罗博特科给出买入评级,当前股价为54.18元。

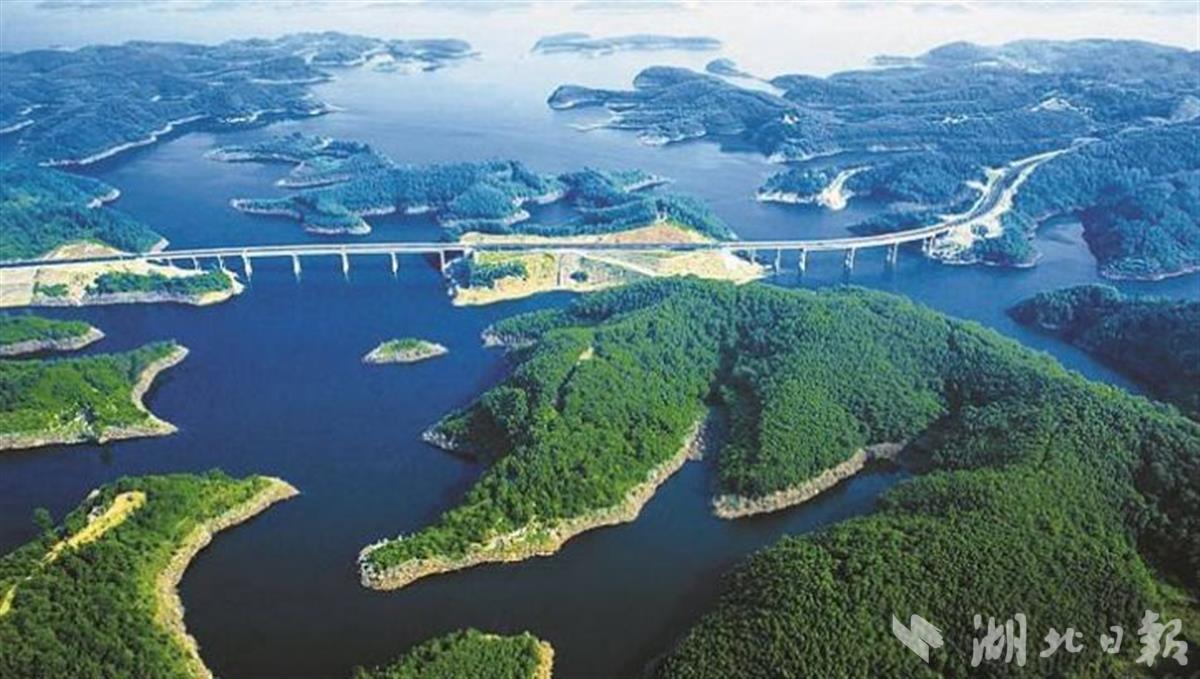

(相关资料图)

(相关资料图)

罗博特科(300757)

投资要点

事件:3月3日,公司官方微信公众号发布铜栅异质结VDI电镀设备交付国电投新能源进入第二阶段验证的文章。

公司VDI电镀设备成功进入第二阶段验证,力争三季度成功建成生产线

根据公司官方微信公众号信息,2023年2月28日,公司向国电投新能源提供的铜栅异质结VDI电镀设备顺利进场国电投南昌。双方技术团队已顺利完成第一阶段的设备可行性验证,结果超出预期;双方团队将于3月初进行第二阶段的验证。第二阶段中公司电镀工艺设备将与自动化设备全面对接,整线跑通后收集量产数据,力争三季度成功建成行业内首条大产能铜栅线异质结电池生产线。

国电投龙港5GW项目已开工,公司铜电镀设备有望加速HJT行业技术升级

根据公司公告,2023年1月,公司与国电投签订战略合作框架协议,就铜栅线异质结电池VDI电镀技术的解决方案建立全方位战略合作。公司铜电镀方案具有产能大、柔性强、易维护等典型的技术特点,其中产能可按需在7200wph-16000wph范围调整。目前龙港市国电投5GW高效异质结电池及组件生产基地项目已顺利开工,第一期计划于2023年9月投产,设备预计将于7月进场安装调试。伴随铜电镀项目积极推进,未来公司有望成为电池工艺设备新进入者。

TOPcon电池片大扩产,主业光伏自动化设备将受益

根据公司公告,公司预计2023年TOPcon电池扩产规模将超200GW,乐观估计有望接近300GW,自动化设备下游需求旺盛。我们预计TOPCon电池扩产有望在2023-2025年将迎高峰期、年均扩产有望超200GW。当前公司披露与英发集团、天合集团、通威集团、润阳光伏、晶科集团、钧达集团签订合同合计约8.7亿元,我们预计2023年自动化设备盈利能力将提升。

展望未来:“新能源+泛半导体”双主业发展,未来市值存在较大向上空间

1)ficonTEC:受疫情等因素技术性原因终止,后续将在时机成熟、各方面条件具备后,再行重启重组,预计未来将进一步提升公司整体估值;2)光伏工艺设备:铜电镀设备已成功交付,目前已签署合作框架,伴随HJT与PERC电池成本打平,HJT相关工艺设备市场空间有望迅速打开;3)泛半导体工艺设备:产品可对比芯源微、盛美上海;综合来看,预计未来公司总市值仍存在向上空间

盈利预测

预计公司2022-2024年归母净利润分别为0.3、1.2、2.2亿元,2023-2024年同比增长273%、81%,对应PE176、47、26X。公司作为高端自动化设备龙头,未来新能源、泛半导体有望双轮驱动业绩增长,维持“买入”评级。

风险提示

1)新技术拓展不及预期;2)疫情影响订单交付

证券之星数据中心根据近三年发布的研报数据计算,浙商证券邱世梁研究员团队对该股研究较为深入,近三年预测准确度均值为16.36%,其预测2022年度归属净利润为盈利3300万,根据现价换算的预测PE为173.97。

最新盈利预测明细如下:

该股最近90天内共有1家机构给出评级,买入评级1家。根据近五年财报数据,证券之星估值分析工具显示,罗博特科(300757)行业内竞争力的护城河一般,盈利能力良好,营收成长性较差。可能有财务风险,存在隐忧的财务指标包括:货币资金/总资产率、有息资产负债率、应收账款/利润率、应收账款/利润率近3年增幅、经营现金流/利润率。该股好公司指标0.5星,好价格指标1星,综合指标0.5星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由证券之星根据公开信息整理,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

〖 证星研报解读 〗

本文不构成投资建议,股市有风险,投资需谨慎。